Снимка: Bloomberg |

Появата на дигитални валути на централните банки (CBDC) е неизбежна. Изследвания върху проектирането и внедряването на CBDC са в ход по целия свят. Китай движи този процес от седем години и има пилотни програми за цифров юан. Европейската централна банка има за цел да въведе такава до 2025 г. Английската централна банка (АЦБ) и Федералният резерв обаче се движат по-бавно. И мисля, че са прави. Това, което е неизбежно, не е непременно оптималното, пише за Financial Times Мегън Грийн, старши сутрудник в Harvard Kennedy School.

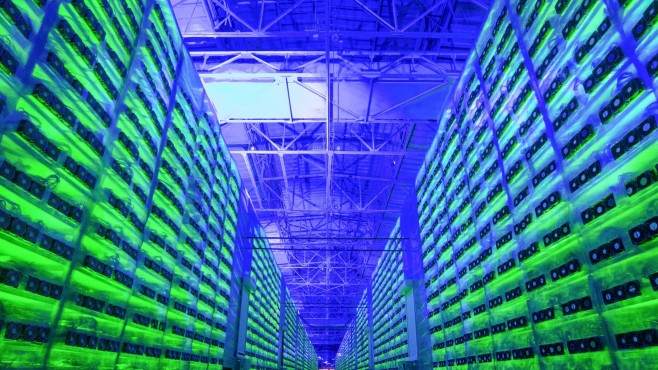

Световната финансова екосистема се трансформира през последните 15 години. Криптовалутите и финтех фирмите заплашват да изтласкат плащанията, депозитите и заемите от банковия сектор към мрежи без надзор. Това може да създаде „див Запад“ за международните финанси, застрашавайки стабилността на сектора и подкопавайки способностите на централните банки да изпълняват своите мандати. Единствената защита, казват поддръжниците на CBDC, е регулаторите да запазят окончателния контрол върху финансовите трансакции.

При CBDC предприятията и физическите лица ще могат да държат сметки директно в централната банка. Въпреки че това би могло да осигури ефективност, то би сложило край на ролята на банките във финансовото посредничество. Ядрото на бизнес моделите на банките е привличане на депозити за отпускане на заеми и събиране на такси. При нестабилна депозитна база тази практика и банковите печалби ще се свият. Ще бъдат отпускани по-малко заеми, което би забавило общия растеж. За да компенсират загубените приходи, банките могат да таксуват повече платежните услуги и сметките. Дотук с по-евтината и по-всеобхватна финансова система.

Политически би било много трудно за централните банки да се намесят, за да запълнят празнината в кредитирането, като поемат ролята на разпределители на кредитите. Това също би изисквало централните банки да поемат нови оперативни задачи като оценка на кредитния риск и анализ на клиентите. По-вероятно е да трябва да се създаде система, така че клиентите да държат CBDC сметки в банка или друг посредник, който ще предоставя услугите.

Това поставя свои собствени предизвикателства. Тъй като CBDC са гарантирани от централната банка, те са по-безопасни. При криза това може да доведе до отлив от банките, тъй като клиентите бягат от кеша. Дори ако търговските банки предлагат по-висок лихвен процент на спестителите, отколкото CBDC, това вероятно няма да бъде ефективно при стремеж към сигурност. Ограниченията за вложенията в CBDC биха отворили място за нерегламентирани криптовалути и могат да подкопаят конкурентоспособността спрямо други CBDC.

Феновете на CBDC твърдят, че те биха засилили включването, като позволят на всички да имат банкова сметка. Това игнорира проблема на хората, които не са свързани с интернет. Поверителността също е проблем. Искат ли клиентите дори квазиправителствена агенция да знае подробностите за техните разходи? Система, базирана на токени, подобна на идентифицирането на паричните средства, а не на собственика, би позволила CBDC да се използват анонимно. Това може да привлече 23-те процента от населението на САЩ, които не ползват банки, тъй като им нямат доверие и искат поверителност. Но няма да e от полза за органите по борбата с изпирането на пари и санкциите.

Междувременно централните банки решават проблемите със скоростта на сетълмента чрез разработване на системи за незабавни плащания. Ако CBDC бяха оперативно съвместими, те биха могли да направят трансграничните плащания по-бързи и по-евтини. Но това би изисквало централните банки да въведат „коридори” със съгласувана архитектура и управление. В свят с 200 валути това би изисквало невъзможен брой двустранни споразумени. Усилията за борба с изпирането на пари, които забавиха опитите за модернизиране на трансграничните плащания, ще продължат дори при CBDC.

Международната финансова система трябва да бъде актуализирана за дигиталната ера, като централните банки ще поемат водеща роля. Отворените регистри и други технологии имат потенциал да направят плащанията и фактурирането по-ефективни. Но правилният дизайн на CBDC е от решаващо значение. Просто да се приеме, че „щом е цифрово, значи е по-добро“ е твърде опростенческо. В този случай скоростта не е от съществено значение, като Фед и АЦБ са разумни да продължават с предпазливостта.

източник https://www.investor.bg/…………